Neuer Meilenstein: „Eisen Jacob“

Mit diesem Erwerb haben wir ein geschichtsträchtiges Wohn- und Geschäftshaus in der Aschaffenburger Fußgängerzone hinzugewonnen. Die Immobilie wurde 1910 errichtet und befindet sich im Zentrum der Sandgasse, einer der ältesten Einkaufsstraßen Aschaffenburgs, die eine Vielzahl an Modeboutiquen, Feinkostläden, Cafés und Restaurants beherbergt.

Der „Eisen Jacob“ ist nicht nur ein Gebäude mit Tradition, sondern auch eines mit viel Potenzial und spannenden Entwicklungsmöglichkeiten.

Im Einklang mit der Historie des Objekts und den Anforderungen der Zukunft werden wir nun die energetische Modernisierung sowie die strukturelle Flächenoptimierung umsetzen. Zudem nutzen wir die Möglichkeit zur Nachverdichtung im Innenhof, um den vorhandenen Raum optimal zu erschließen und neuen Mehrwert zu schaffen.

Das Projekt vereint Tradition und Innovation – wir freuen uns auf die Revitalisierung dieser tollen Immobilie!

Auswirkungen der Zinswende auf die Immobilienkaufpreise in Frankfurt am Main

Zinswende Immobilienmarkt

Mit Beginn der Zinswende markierte die Jahresmitte 2022 einen bedeutenden Wendepunkt für den Euro-Raum. Im Juli 2022 erhöhte die Europäische Zentralbank (EZB) erstmals seit dem Jahr 2011 ihren Leitzins, welcher seit 2016 bei 0,0 % verharrte. Bis Ende 2022 wurde der Leitzins auf 2,5 % und aufgrund der angespannten wirtschaftlichen Lage, allen voran aufgrund der hohen Inflationszahlen, bis September 2023 auf 4,5 % angehoben. In den drei darauffolgenden Sitzungen wurde der Zins nicht weiter erhöht.

Gleichlaufend sind auch die Bauzinsen seit Beginn 2022 deutlich gestiegen (von ca. 1,0 % auf ca. 3,5 %) und schwankten seit Oktober 2022 zwischen ca. 3,5 und 4,5 %. Eine kleine Korrektur gab es zum November 2023, bei der die Bauzinsen um bis zu 0,8 Prozentpunkte gesunken sind. Aktuell gehen diverse Marktakteure davon aus, dass im Laufe des Jahres eine Abkühlung der angespannten wirtschaftlichen Situation und damit eine Tendenz zu Zinssenkungen erwartet werden kann.

Anhand der gesamtwirtschaftlichen Entwicklung wurden auch Rückschlüsse auf die Immobilienwirtschaft und die Kaufpreise von Immobilien gezogen. Zunächst wurde seitens der Marktteilnehmer eine Stagnation und anschließend ein Rückgang der Kaufpreise erwartet. Insbesondere Privathaushalten wurde die Anschaffung von Wohneigentum aufgrund der geänderten Zinskonditionen, der hohen Inflation und der wirtschaftlichen Situation erschwert. Ein spürbarer Nachfragerückgang war die Folge. Doch die Angebotspreise schienen zunächst weiterhin stabil. Ein Preisrückgang war bis Ende der ersten Jahreshälfte 2023 kaum spürbar.

Auswirkungen auf den Frankfurter Immobilienmarkt

In Folge eines Bewertungsauftrags für ein Portfolio bestehend aus Mehrfamilienhäusern in Frankfurt am Main, hat die BlueHill den Wohnimmobilienmarkt in Frankfurt am Main genauer unter die Lupe genommen. Hierbei wurde im Rahmen des Vergleichswertverfahrens speziell auf die tatsächlichen Abschlüsse für Mehrfamilienhäuser eingegangen. Die seit der Zinswende erwartete Entwicklung, dass sich der Verkäufermarkt zu einem Käufermarkt gedreht hat, konnte anhand der seitdem abgeschlossenen Kaufverträge weitgehend bestätigt werden.

Für die Stadt Frankfurt am Main wurden über 100 Kauffälle untersucht und ausgewertet. Die Daten von Mehrfamilienhäusern mit reiner Wohnnutzung sowie Wohn- und Geschäftshäusern mit gemischter Nutzung in sehr guten, gehobenen und mittleren Lagen in Frankfurt am Main stammen aus dem Zeitraum 2018 bis Oktober 2023. Die Objekte wurden zwischen 1910 und 1985 errichtet, die Wohn- und Nutzflächen lagen zwischen rd. 400 und 1.850 m².

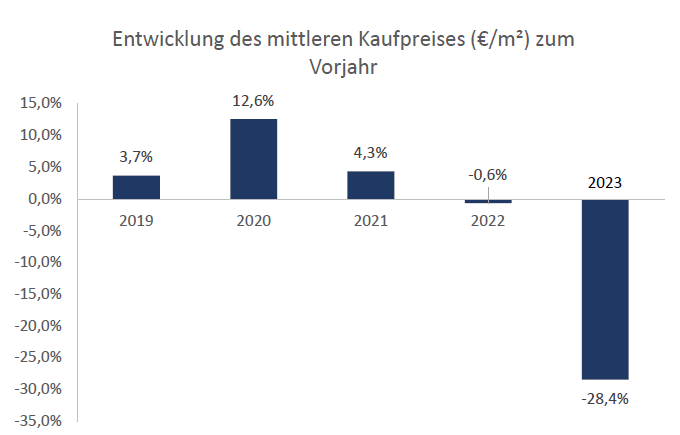

Bei der Analyse wurden zunächst die Daten nach dem Jahr der Registrierung gruppiert und der arithmetische Mittelwert der Kaufpreise pro Quadratmeter für jedes der sechs Jahre ermittelt. Die Auswertungen zeigen, dass entgegen der anfänglichen Erwartung, merkliche Preisschwankungen im Markt zu verzeichnen sind (Abbildung 1).

In den Jahren 2019 bis 2021, somit in Zeiten des günstigen Zinsumfelds, wurde eine positive Entwicklung der Kaufpreise gegenüber dem jeweiligen Vorjahr festgestellt. Diese betrug zwischen rd. 4 und 13 %.

Die im Jahr 2022 im Vergleich zum Vorjahr noch kaum spürbaren Preisrückgänge fielen 2023 umso deutlicher aus. Dies bestätigt auch die Auswertung der vorliegenden Kauffälle. Im Jahr 2022 wurde ein leichter Rückgang von -0,6 % und im Jahr 2023 ein Rückgang von rd. -28 % verzeichnet. Für das Jahr 2023 lagen lediglich 9 Kauffälle bis Oktober vor, sodass kein abschließendes Bild für das Gesamtjahr vorhanden ist. Es lassen sich dennoch erste Rückschlüsse auf die Entwicklung im Jahr 2023 ziehen.

Abbildung 1: Entwicklung des mittleren Kaufpreises (€/m²) zum Vorjahr

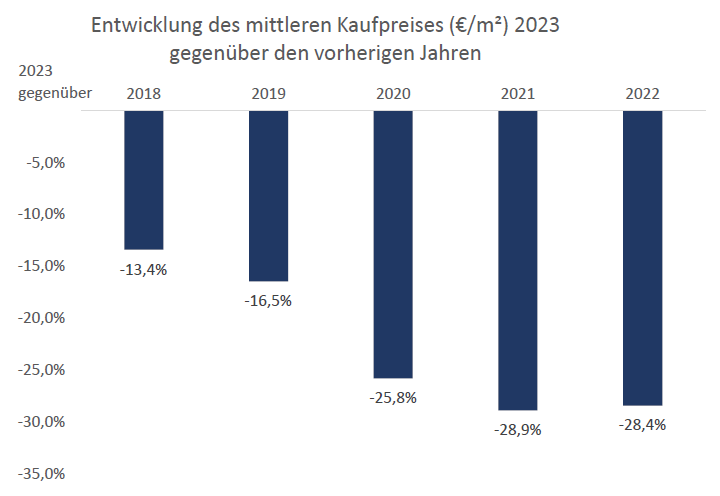

In der abgebildeten Auswertung (Abbildung 2) wurde die Entwicklung des mittleren Kaufpreises aus dem Jahr 2023, den vorherigen Jahren gegenübergestellt. Die Analyse offenbart eine bemerkenswerte Entwicklung des mittleren Kaufpreises pro Quadratmeter auf dem Frankfurter Immobilienmarkt im Jahr 2023 gegenüber den vorangegangenen Jahren. Im Vergleich zum Jahr 2022 und 2021 sind die Kaufpreise um rd. 28 % bzw. 29 % gefallen. Im Umkehrschluss bedeutet dies, dass im Jahr 2021 der Höhepunkt des mittleren Kaufpreises und somit der Immobilieninvestments erreicht wurde. Daneben ist die Anzahl der in diesem Jahr registrierten Kaufverträge interessant, die 50 % über dem Durchschnitt der letzten Jahre (2018 bis 2022) lag. Weiterhin lag das Umsatzvolumen im Jahr 2021 rd. 57 % über dem Durchschnitt des Fünf-Jahres-Zeitraums. Gegenüber dem Jahr 2020 ist ein Kaufpreisrückgang von rd. 26 % und gegenüber den Jahren 2019 und 2018 um rd. 17 % bzw. 13 % zu verzeichnen.

Abbildung 2: Entwicklung des mittleren Kaufpreises (€/m²) 2023 gegenüber den vorherigen Jahren

Rückschlüsse auf den Immobilienmarkt

Die im Jahr 2023 rückläufigen Preisentwicklungen deuten weniger auf das Platzen einer Immobilienblase, sondern vielmehr auf eine Preiskorrektur nach der Boomphase in den Vorjahren (Niedrigzinsphase) hin. Mit einem noch stärkeren Rückgang nach dieser Preiskorrektur ist vorerst nicht zu rechnen. Tendenziell wird eine Stabilisationsphase im laufenden Jahr 2024 erwartet. Aufgrund des aktuellen Inflationsniveaus, ist eine stabile bis leicht sinkende Entwicklung der Zinsen zu erwarten. Bei den Mieten werden jedoch – vor allem im Hinblick auf die nach wie vor anhaltende Wohnraumknappheit im Rhein-Main-Gebiet – weitere Steigerungen erwartet.

Für Frankfurt am Main bleibt die Immobilienlandschaft weiterhin dynamisch. Professionelle sowie private Investoren sollten die Entwicklungen aufmerksam verfolgen, um fundierte Entscheidungen treffen zu können.

Quellen:

Statista, Entwicklung der Bauzinsen in Deutschland von Januar 2011 bis Januar 2024, Jan 2024

Statista, Entwicklung des Zinssatzes der Europäischen Zentralbank für das Hauptrefinanzierungsgeschäft von 1999 bis 2023, Okt 2023

Auszug aus der Kaufpreissammlung vom GAA Frankfurt/Main, November 2023

10. Darmstädter Sommerkonferenz

Am 15. Juni 2023 fand in Darmstadt die Jubiläums-Veranstaltung der Darmstädter Sommerkonferenz statt. Dieses Mal mit dem Thema "Transformation der Immobilienwirtschaft“.

Die Konferenz brachte Investoren, Finanzierer, Bauunternehmen, Berater und Dienstleister zusammen, um die aktuellen Trends und Herausforderungen in der internationalen sowie insbesondere der deutschen Immobilienwirtschaft zu diskutieren.

Getrieben durch die post-pandemische Situation war eines der zentralen Themen, die geringe Auslastung von Büroflächen. Unabhängig von der Branche, sei es die Autoindustrie, Chemiekonzerne oder Banken, lag die Belegung der Büroflächen nur bei maximal 50%, teilweise sogar deutlich darunter. Einen Blick auf die internationalen Märkte verdeutlichte jedoch die Unterschiede in Bezug auf die Büroauslastungen. Die Auslastung in der Region APAC ist demnach höher als in der Region EMEA. Ob dies mit der traditionellen und gesellschaftlichen Sichtweise der Menschen zur Bürotätigkeit zusammenhängt, konnte nicht abschließend beantwortet werden.

In Bezug auf das Thema Wohnen wurde im Rahmen der von der TU Darmstadt durchgeführten Befragungen und präsentierten Statistiken deutlich, dass dies sich zu einem „Luxusgut“ entwickelt. Der Anteil der Menschen, die mehr als 40% ihres Einkommens für Wohnkosten aufbringen, stieg zwischen 2021 und 2023 von 11% auf 27%. Erkennbare Trends sind die hybriden Wohnformen, bei denen Flexibilität bei Mobiliar sowie Grundrissen gefragt ist. Diese Erkenntnis passt zum gesellschaftlichen Trend der letzten Jahre, wobei das „Teilen“ gegenüber dem „Besitzen“ an Bedeutung gewonnen hat. Gepaart damit wurde festgestellt, dass die Innenstädte aufgrund von Homeoffice und E-Commerce an Attraktivität verlieren. Projektentwickler müssen sich somit an diese neuen Anforderungen anpassen. Auch wenn das zu Lasten der Rentabilität der Projekte gehen könnte.

Beim Thema ESG (Environment, Social, Governance) stand für den Großteil der Besucher das "E" weiterhin an erster Stelle, egal ob Immobilienmanager, Berater, Investoren oder Entwickler. Die Teilnehmer waren sich darüber einig, dass die Umsetzung in der Praxis letztendlich durch den Investor initiiert werden muss. Hier können regulatorische Verpflichtungen eine entscheidende Rolle spielen und den Kapitalfluss beeinflussen. Gleichzeitig wurde betont, dass die Nutzer in der Nutzungsphase der Immobilien einen großen Einfluss auf die Nachhaltigkeit der Immobilie haben. Die zurzeit in der Politik diskutierten Maßnahmen aus dem Klimaprogramm können ein Anfang dafür sein. Obwohl auch diese noch Verbesserungspotential aufweisen.

Zusammenfassend bot die Jubiläumsausgabe der 10. Darmstädter Sommerkonferenz einen umfassenden Einblick in die aktuellen Entwicklungen und Herausforderungen der deutschen Immobilienwirtschaft. Es wurde deutlich, dass es keine Patentlösung für die vorliegenden Probleme gibt, und dass man noch auf weitere Evidenzen und Erkenntnisse hinarbeiten muss. Die Zukunft des Wohnens wird voraussichtlich mit höheren Miet- und Nebenkosten sowie einem stärkeren Fokus auf Nachhaltigkeit einhergehen. Die ESG-Kriterien werden weiterhin eine wichtige Rolle spielen, während die Digitalisierung die Branche und womöglich auch den Flächenbedarf grundlegend verändern wird. Es bleibt spannend zu beobachten, wie sich die Immobilienwirtschaft in Deutschland in den kommenden Jahren entwickeln wird und welche Chancen damit einhergehen werden.

IHK-Veranstaltung „Raum für Zukunft FrankfurtRheinMain“

Am 28.03.2023 fand in Frankfurt/Main die Veranstaltung „Raum für Zukunft FrankfurtRheinMain“ der IHK-Frankfurt statt, bei der verschiedene Aspekte der Wohnungsproblematik der Stadt Frankfurt vor allem für junge Menschen thematisiert wurden.

Frankfurt gehört mit einer Wohnungsleerstandsquote von 0,3% zu den Städten mit den niedrigsten Leerstandsquoten in Deutschland, erklärte Prof. Schleiff Präsident der Goethe-Universität Frankfurt/Main. Folglich sind die Wohnungsmieten sehr hoch, womit es für junge Menschen immer schwieriger wird, bezahlbaren Wohnraum zu finden. Neben Loft-Wohnungen und Mehrgenerationen-Wohnen ist eine Entlastung durch „Mietspiegel-neutrale Umzüge“ für Prof. Schleiff denkbar.

In Anbetracht der Herausforderungen wurden in der anschließenden Paneldiskussion verschiedene Lösungen diskutiert. Die intuitivste Lösung „einfach neue Wohnungen zu bauen“ gestaltet sich aufgrund der hohen Baulandpreise gerade in Frankfurt und Umgebung als sehr schwierig, beschrieb Dr. Constantin Westphal, Geschäftsführer der Nassauische Heimstätte Wohnungs- und Entwicklungsgesellschaft mbH. Für ihn stellte sich die Lösung „städtische Grundstücke mit Erbbaurecht“ zu erwerben aufgrund der hohen Erbbauzinsen, des Finanzierungsumfelds und des Nichtprofitierens von der Bodenpreisentwicklung für den Erbbauberechtigten als nicht wirtschaftlich dar.

Auch zum Thema „Umnutzung brachliegender Büro-Objekte“ gab es Bedenken unter den Panelteilnehmern. Die anhaltend stabilen Büromieten in Frankfurt/Main lassen nicht gerade darauf schließen, dass der Bürostandort in Frankfurt/Main an Attraktivität verliert und eine Umnutzung in Wohnraum wirtschaftlich in den Fokus rückt.

Abschließend zeigte ein Blick auf die Wohnraum-Statistik in Frankfurt/Main, dass in den letzten Jahren gemeinschaftliches Wohnen, wie etwa in Wohngemeinschaften oder Mikro-Appartements, stark an Zuspruch gewonnen hat und eine Lösung für die Zukunft sein könnte.

In einem Punkt waren sich alle Panelteilnehmer einig: Um dem Problem des Wohnraummangels in Frankfurt/Main entgegen zu wirken, müssen Politik, Kommunen, Unternehmen und Verbände mehr in den Austausch gehen und gemeinschaftlich Lösungen finden und auch von Lösungen aus dem Ausland wie etwa aus Japan und UK lernen. Um dies zu ermöglichen, muss die Überregulierung in der Baubranche möglichst vermieden werden. Hier liegt die Hoffnung auf dem Wirken des neuen Baudezernats der Stadt Frankfurt/Main.

RICS Bewertungskonferenz 2023

Die Bewertungskonferenz des Berufsverbands RICS hat am 09.03.2023 in Frankfurt stattgefunden. Die Veranstaltung fand mit gut 200 Teilnehmern statt und wurde nach einer längeren Coronapause wieder in Präsenz abgehalten. Die drei Buchstaben ESG, die normalerweise dem Themenkomplex der Nachhaltigkeit vorbehalten sind, hatten dabei eine zweite Bedeutungsebene bekommen und wurden als Evidenz, Sentiment und Globalisierung interpretiert. Dies war auch zugleich das Kernthema der Vorträge und Diskussionen auf der Konferenz.

Die Diskussionen auf dem Bewertungstag zeigten, dass nicht-grüne Immobilien in Zukunft mit massiven Abschlägen zu kämpfen haben könnten. Solange die Zahl der Transaktionen jedoch gering bleibt, haben die Bewerter keinen Anlass den Wert der Immobilien stärker nach unten zu korrigieren. Die meisten Investoren erwarten Preisabschläge, teilweise erheblich, je nach Lage, Ausstattung und Assetklasse. Auch wenn der deutsche Immobilienmarkt historisch betrachtet etwas träge reagiert, kann sich der hiesige Immobilienmarkt von der weltwirtschaftlichen Entwicklung nicht ganz abkoppeln.

Neben den negativen Bedingungen auf dem Immobilienmarkt, welche vor allem aus den erschwerten Finanzierungsbedingungen und der stärkeren Regulatorik hinsichtlich der energetischen Sanierung herrühren, gibt es jedoch auch positive Einflussfaktoren, wie Zuwanderung und Objektmangel, die zumindest im Wohnungsmarkt nach wie vor ersichtlich sind.

Ob nachhaltige Immobilien mit einem Aufschlag bewertet werden sollen oder weniger nachhaltige Immobilien mit einem Abschlag, ist nicht einfach zu beantworten. Dafür fehlt schlichtergreifend noch die Evidenz auf dem Markt. Daneben muss ebenso auch das Erreichen der sozialen Nachhaltigkeit thematisiert werden.

Die Bewertungskonferenz der RICS hat gezeigt, dass noch viele Fragen offen sind bis eine belastbare und abschließende Beurteilung der ESG-Kriterien bei Immobilieninvestments und in der Immobilienbewertung getroffen werden können. Die Aussicht jedoch ist positiv: Mit zunehmender Bedeutung dieser Thematik und weiteren Transaktionen unter ESG-Gesichtspunkten, werden Evidenzen für eine adäquate Einwertung der ESG-Kriterien in der Bewertungspraxis geschaffen.

Seitens der BlueHill werden die Entwicklungen positiv erwartet: „Gerade im Bestand, der einen Großteil der Immobilien in Deutschland ausmacht, müssen energetische Sanierungen in den kommenden Jahren vorangetrieben werden um die ambitionierten Emissionsziele für den Gebäudesektor erreichen zu können. Das wiederum wird Aufschluss über die Relevanz und Einwertung des ESG-Themenkomplexes geben“ sagt Wahid Hossaini, Geschäftsführer der BlueHill.